A számítás alapja a német cég által kiállított számla, amely áfát nem tartalmaz. A számlából az is kiderül, hogy a német társaság a számla kiegyenlítéséig fenntartja a tulajdonjogot a nevezett árura.

A vámhatóság a vizsgálat után határozatban állapítja meg, hogy az áru szabad forgalomba bocsátható. A határozatban a német cég feladóként szerepel, míg címzettnek a magyar vállalkozás van megjelölve. Ugyancsak a határozat keretében meghatározásra kerül a megfizetendő általános forgalmi adó.

Nézzük előbb a törvény vonatkozó bekezdéseit.

Termék importja

24. § (1) Termék importja: olyan terméknek a Közösség területére történő behozatala vagy egyéb módon való bejuttatása, amely - az Európai Közösséget létrehozó Szerződés (a továbbiakban: Szerződés) 24. cikkének értelmében - nincs szabad forgalomban.

24. § (1) Termék importja: olyan terméknek a Közösség területére történő behozatala vagy egyéb módon való bejuttatása, amely - az Európai Közösséget létrehozó Szerződés (a továbbiakban: Szerződés) 24. cikkének értelmében - nincs szabad forgalomban.

Teljesítés helye termék értékesítése esetében

25. § Abban az esetben, ha a terméket küldeményként nem adják fel vagy nem fuvarozzák el, a termék értékesítésének teljesítési helye az a hely, ahol a termék az értékesítés teljesítésekor ténylegesen van.

Különös szabályok

26. § Abban az esetben, ha a küldeménykénti feladást vagy a fuvarozást akár az értékesítő, akár a beszerző vagy - bármelyikük javára - más végzi, a termék értékesítésének teljesítési helye az a hely, ahol a termék - a beszerző nevére szóló rendeltetéssel - a küldeménykénti feladásakor vagy a fuvarozás megkezdésekor van.

27. § (1) Abban az esetben, ha a terméket többször értékesítik oly módon, hogy azt közvetlenül a sorban első értékesítőtől a sorban utolsó beszerző nevére szóló rendeltetéssel adják fel küldeményként vagy fuvarozzák el, a 26. § kizárólag egy termékértékesítésre alkalmazható.

(2) Ha az (1) bekezdésben említett esetben van a sorban olyan beszerző, aki (amely) egyúttal értékesítőként a termék küldeménykénti feladását vagy fuvarozását maga vagy - javára - más végzi, az ellenkező bizonyításáig úgy kell tekinteni, mint aki (amely) a termék küldeménykénti feladását vagy fuvarozását beszerzőként végzi, illetőleg arra másnak, beszerzőként adott megrendelést.

(3) Az (1) bekezdésben meghatározott termékértékesítések közül azokra, amelyek

a) megelőzik azt a termékértékesítést, amelynek teljesítési helye megállapítására a 26. § alkalmazandó, a teljesítési helye az a hely, ahol a termék - a beszerző nevére szóló rendeltetéssel - a küldeménykénti feladásakor vagy a fuvarozás megkezdésekor van;

b) követik azt a termékértékesítést, amelynek teljesítési helye megállapítására a 26. § alkalmazandó, a teljesítési helye az a hely, ahol a termék a küldeménykénti megérkezésekor vagy a fuvarozás befejezésekor van.

28. § A 26. §-tól eltérően, ha a termék a küldeménykénti feladásakor vagy a fuvarozás megkezdésekor a Közösség területén kívül van, az importáló általi termékértékesítés teljesítési helye a Közösség azon tagállama, ahol a termék importja teljesül.

29. §

(2) Ha a termék a küldeménykénti feladásakor vagy a fuvarozás megkezdésekor a Közösség területén kívül volt, és a termék küldeménykénti megérkezése vagy a fuvarozás befejezése a Közösség más tagállamában van, mint ahol a termék importjának teljesítési helye, az (1) bekezdés alkalmazásában ez utóbbi tagállamot úgy kell tekinteni, mint ahol a termék a küldeménykénti feladásakor vagy a fuvarozás megkezdésekor volt.

4. alfejezet

Teljesítés helye termék importja esetében

Általános szabály

53. § Termék importja esetében a teljesítés helye a Közösség azon tagállama, ahol a termék a Közösség területére történő behozatalakor vagy egyéb módon való bejuttatásakor van.

Különös szabályok

54. § (1) Az 53. §-tól eltérően, ha a termék a 24. § (1) bekezdése értelmében nincs szabad forgalomban, és

a) vámjogi helyzete a 111. § (1) bekezdésének a) és b) pontja szerint alakul, vagy

b) a 111. § (1) bekezdésének c) pontjában említett eljárások hatálya alatt áll, vagy

c) teljes vámmentességgel járó ideiglenes behozatali eljárás hatálya alatt áll, vagy

d) külső közösségi árutovábbítási eljárás hatálya alatt áll, a termék importjának teljesítési helye a Közösség azon tagállama, ahol a termék a) pontban említett vámjogi helyzete megszűnik, a b)-d) pontokban említett esetekben pedig, ahol a termék az ott meghatározott eljárások hatálya alól kikerül.

(2) Az (1) bekezdés megfelelően alkalmazandó abban az esetben is, ha a 24. § (2) bekezdése szerint importált termék belső közösségi árutovábbítási eljárás hatálya alatt áll.

Adófizetésre kötelezett termék importja esetében

145. § (1) Termék importja esetében az adót az importáló fizeti. Importáló az, aki (amely) a vámjogi rendelkezések értelmében adósként - ide nem értve a közvetett vámjogi képviselőt - behozatali vámtartozás megfizetésére kötelezett, vagy kötelezett lenne abban az esetben, ha a termék importja vámköteles lenne.

(2) Abban az esetben, ha a termék importja során a vámeljárásban az importáló helyett annak közvetett vámjogi képviselője jár el, az adót a közvetett vámjogi képviselő fizeti.145. § (1) Termék importja esetében az adót az importáló fizeti. Importáló az, aki (amely) a vámjogi rendelkezések értelmében adósként - ide nem értve a közvetett vámjogi képviselőt - behozatali vámtartozás megfizetésére kötelezett, vagy kötelezett lenne abban az esetben, ha a termék importja vámköteles lenne.

155. § (1) Termék importja esetében az adót a vámhatóság állapítja meg az adófizetésre kötelezettre.

(2) A vámhatóság a termék vámjogi szabad forgalomba bocsátásáról szóló határozattal állapítja meg az adót abban az esetben is, ha a termék importja a 95. § szerint mentes az adó alól.

Vannak olyan országok, ahonnan a Magyarországra importált termékek mennyisége jóval több, mint az illető országban honos vállalkozásokkal kötött szerződések értéke. Ez jól mutatja a nemzetközi kereskedelemben beépülő, közvetítői szerepet játszó cégek jelenlétét a folyamatban.

Az Európai Unió szabályai szerint, a vámunió területére beérkező termék bármely tagállamban vámkezelhető. Így egy másik tagországbeli cégnek lehetősége van arra, hogy az Unió területén kívüli országból beszerzett áruját, közvetlenül a magyar partnerének címezve szállítsa (szállíttassa) le.

Az importáló abban is dönthet, hogy az import terméket abban a tagállamban bocsáttatja vámjogi szabad forgalomba, amely a termék rendeltetési helye, vagy ettől eltérő tagállamban.

Termékimport esetén a teljesítés helyének azon tagállam területét kell tekinteni, amelybe az importált terméket a Közösség területére behozzák.Termékimportnál az adófizetési kötelezettség a vámjogi szabad forgalomba bocsátásról szóló áru nyilatkozat elfogadásának napján keletkezik A szabad forgalomba helyezés célja, hogy a nem közösségi áru elnyerje a közösségi áru vámjogi státusát..

A terméket megrendelő magyar vállalkozás (amennyiben ő minősül importőrnek), közvetlen vámjogi képviselő útján lebonyolíthatja a vámeljárást. Akkor beszélünk közvetlen vámjogi képviselőről, ha a megbízott képviselő az ügyfél nevében jár el. Közvetett a vámjogi képviselet akkor, ha a megbízott képviselő az ügyfél javára, de saját nevében jár el.

A vámhatóság által megállapított vám mértéket a magyar vállalkozó megfizeti.

A termékimportot terhelő általános forgalmi adót a vámhatóság határozattal állapítja meg (kivetéses adózás) azon adóalanyoknak, akik nem rendelkeznek termékimport tekintetében önadózásra jogosító vámhatósági engedéllyel.

Az adólevonás feltétele termékimport esetén, hogy az adóalany rendelkezzen olyan okirattal, bizonylattal, amely hitelt érdemlő módon tartalmazza az adó meghatározásához szükséges adatokat, illetve a szabad forgalomba bocsátásról szóló határozattal.

Tekintettel arra, hogy termékimportnál harmadik országból történik behozatal, az összesítő jelentésben nem tüntetendő fel adat erre vonatkozóan.

Az Art. 2010. január 1-től hatályos 8. számú melléklete alapján az összesítő nyilatkozatot az

adóalanyoknak a közösségi kereskedelemről kell benyújtaniuk.

Az import adó alapjába beletartoznak az első Közösségen belüli rendeltetési helyig felmerülő járulékos költségeken kívül az importáló rendeltetési helyéig felmerülő kapcsolódó járulékos költségek is. Ennek következtében a vámkezelés és a rendeltetési hely közötti fuvar adómentessé válik, mivel a termékexporttal egy tekintet alá eső szolgáltatásnyújtásnak minősül az a szolgáltatás, amelynek ellenértéke igazoltan beépül annak az importált terméknek az adóalapjába, amelyhez kapcsolódik.

Az import áfa mindig a termék rendeltetési helye szerinti tagállamban esedékes.

A kérdés csak az, hogy az ügylet szereplői közül ki minősül importőrnek?

A teljesítés helyének meghatározásához fontos tudni, hogy ki a fuvaroztató, vagy küldemény feladó, illetve hol található a termék a küldeményként feladásakor vagy a fuvarozás megkezdésekor.

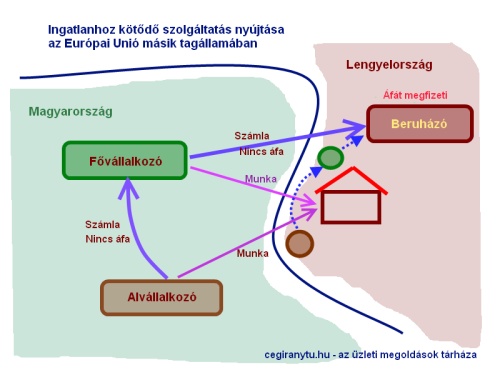

A 27. § tartalmaz arra vonatkozó szabályokat, hogy többször értékesített termék esetében hogyan alakul a teljesítési hely. Ha legalább egy közbenső vevő-eladó van az értékesítési sorban és a termék az első eladótól a sorban utolsó vevőig kerül közvetlenül elszállításra, akkor úgynevezett láncügyletről beszélünk. A kérdésben szereplő esetben van a törökországi eladó és a magyar vevő között egy német cég, aki vevő is és eladó is egyben. Amennyiben a német vállalkozás fuvarozza (fuvaroztatja) a terméket, akkor az áfa törvény vélelme alapján ő beszerzői, illetve a 28. § szerinti importáló minőségben fuvaroz. Ez pedig azt jelentené, hogy a német cég általi értékesítés teljesítési helye a célország, azaz Magyarország lenne és belföldi értékesítésnek minősülne.

Természetesen nem ez a helyzet, hiszen akkor a német vállalkozás lenne a vámkötelezett! A már említett törvényi vélelem felülírható, ha a szóban forgó vállalkozás bizonyítani tudja, hogy ő eladói minőségben fuvaroz. Ilyen bizonyíték lehet például a törökországi kiléptető vámáru nyilatkozat, vagy a magyar vevővel kötött értékesítési szerződés, illetve a német cég erre utaló nyilatkozata. A számlán feltüntetett tulajdonfenntartási opció is számíthat ilyennek, hiszen ezáltal tulajdonosi és eladói jogállását erősíti meg.

Ebből a logikai levezetésből is leszűrhető, hogy kizárható a német cég importőri státusza, s egyenesen következik, hogy a magyar társaság az importőr.

Azt nem tudjuk eldönteni, hogy a német cég hogyan oldja meg a törökországi adózást. A mi uniós szabályaik logikájából kiindulva, a török cég értékesítésének teljesítési helye az ottani belföld. Ha van áfa, akkor azt ott fel kell számolni és a német cég csak török adószám birtokában vonhatná le. Ugyanis a német cég török exportőrnek kellene minősüljön, ha a magyar tőle importál. Ez azonban csak akkor befolyásolná a kialakult helyzetet, ha a német cég jogállásában lenne változás.

Nem elég vállalkozni, a vállalkozást szeretni kell és nem elég szeretni, de tudni, tudni kell! Tisztában vagyunk vele, hogy az adótörvények tekintetében senki sem mondhatja magáról el, hogy ő aztán tudja a tutit. Ugyanakkor bízunk benne, hogy bejegyzéseinkkel egy kicsit hozzá tudunk járulni egy-egy jogi csűr-csavar tisztább megítéléséhez, vagy legalábbis átgondolásához. Segítsd te is jogszabály értelmező munkánkat! Ha véleményed, eltérő, vagy megerősítő információd van a témával kapcsolatban, vagy további kérdésed, akkor szólj hozzá a "megjegyzés" fülre kattintva. Kérünk továbbá, hogy értékeld írásunkat az alábbiakban feltüntetett jelölő kockák segítségével.