Az olasz cég üvegfalakat szállít Magyarországra.

A közöttük létrejött szerződés üvegfalak szállítását és szerelését tartalmazza.

Az olasz cég a szállítás és szerelés megszervezését és lebonyolítását kiadta egy másik magyar Kft-nek. Ez a magyar Kft a szerelés egy részével elkészült (alvállalkozóján keresztül), melyről az olasz cég felé rész-számlát kíván kiállítani.

Kérdés: A számla Áfá-s?

Áfa mentes, mint területi hatályon kívüli szolgáltatás?

Áfa mentes, mint fordítottan adózó?

Legjobb tudomásom szerint, nincs bejelentkezve Mo-n, egyáltalán kell-e, elvileg hosszabb ideig tart a munka.

Áfa 39.§ . 244§ és még melyek tartoznak ide?

Ha be kellett volna esetleg jelentkeznie, de nem tette, akkor mi lesz az Áfa sorsa?

A tényleges szerelő magyar Kft számlázhat-e fordítottan a megbízó magyar Kft-nek, aki majd ezt számlázza tovább az olasz megrendelő felé. (fenti első kérdés, hogyan?)

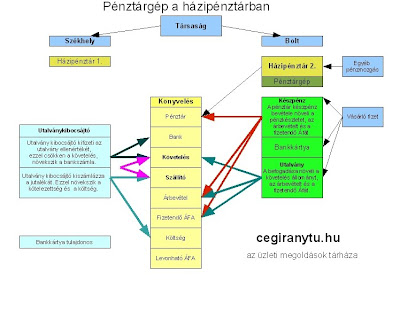

A kérdésben szereplő Fővállalkozó vállalkozás (a továbbiakban Fővállalkozó) üvegfalak legyártására, szállítására és szerelésére szerződött egy egy belföldön nem letelepedett, a Közösség más tagállamában illetőséggel (székhellyel) bíró társasággal (a továbbiakban Olasz cég). Az Olasz cég pedig további alvállalkozói szerződést kötött egy magyar társasággal (a továbbiakban Alvállalkozó) az általa legyártott üvegfalak szállítására és szerelésére.

A Olasz cég, amelyik üvegfalak gyártására szakosodott ebben az értelemben Közösségen belüli termékértékesítést hajt végre, amely termékbe beépül a járulékos szolgáltatásként vállalt szállítás és szerelés is. Ennek a ténynek a rögzítése rendkívül fontos az egész ügyletsor megítélése szempontjából. A magyar Fővállalkozó szolgáltatást nyújt a beruházás megrendelőjének, hiszen arra vállalkozott, hogy felépít számára egy ingatlant. A maga során a Fővállalkozó további szerződéseket köthet szolgáltatások igénybevételére, illetve termékek beszerzésére. A két dolog megkülönböztetése jelentőséggel bír úgy az ingatlan területi elhelyezkedését illetően, mint a fordított adózás miatt. A további bekapcsolódó szolgáltatók a Fővállalkozón keresztül közvetlen kapcsolatba kerülnek az ingatlanhoz kötődő szolgáltatások tekintetében és az egyéb feltételek fennállása esetén fordítottan adóznak. Ugyanakkor a Fővállalkozónak terméket értékesítő cégeket ez a szabály nem érinti.

Hozzátesszük, hogy a fordított adózás alkalmazásának feltétele, hogy az ügylet teljesítésében érintett felek mindegyike belföldön nyilvántartásba vett adóalany legyen. E törvényi feltétel eleve kizárja annak lehetőségét, hogy az Alvállalkozó és az Olasz cég között ezt a szabályt alkalmazni lehessen.

Az Olasz cég fő tevékenysége maga az üvegfalak gyártása. Ennek értékesítéséhez kapcsolódhatnak járulékos szolgáltatások, mint például a szállítás, vagy a szerelés. Ettől azonban a lényeg nem változik és termék értékesítésről beszélünk. Áfa szempontjából ez azt jelenti, hogy az Olasz cég hozzáadott érték adó nélkül állítja ki számláját a Fővállalkozó felé, aki a maga során megállapítja adófizetési kötelezettségét a magyar szabályok szerint, mint Közösségen belülről beszerzett termék után. Így a magyar költségvetés hozzájut a termék útján hozzátapadt összes hozzáadott érték adóhoz.

Az Alvállalkozó és az Olasz cég közötti szerződés egy szolgáltatói szerződés, amelyre annak ellenére, a láncban szereplő további alvállalkozók valamelyike a szerelést is elvégzi majd, mégsem lehet közvetlen összefüggésbe hozni az ingatlannal, hiszen e szolgáltatások mind az Olasz cég által előállított és Magyarországra számlázott termékbe épülnek be. Ez pedig eldönti azt a kérdést is, hogy az Áfa törvény főszabályát, vagy az ingatlan elhelyezkedéséhez kötődő és kizárólag a szolgáltatások tekintetében alkalmazandó szabályt kell-e követni.

A főszabály:

Teljesítés helye szolgáltatás nyújtása esetében

Általános szabályok

37. § (1) Adóalany részére nyújtott szolgáltatások esetében a teljesítés helye az a hely, ahol a szolgáltatás igénybe vevője gazdasági céllal letelepedett, gazdasági célú letelepedés hiányában pedig az a hely, ahol lakóhelye vagy szokásos tartózkodási helye van.

Az ingatlanhoz közvetlenül kapcsolódó szolgáltatások szabálya:

39. § (1) Ingatlanhoz közvetlenül kapcsolódó szolgáltatások nyújtása esetében a teljesítés helye az a hely, ahol az ingatlan van.

(2) Az (1) bekezdésben említett ingatlanhoz közvetlenül kapcsolódó szolgáltatások körébe különösen beletartoznak: az ingatlanközvetítői és -szakértői szolgáltatások, a kereskedelmi szálláshely-szolgáltatások, az ingatlanhasználatra vonatkozó jogok átengedése, valamint az építési munkák végzésének előkészítésére és összehangolására irányuló szolgáltatások.

Mivel az Alvállalkozó szolgáltatása nem közvetlenül az ingatlanhoz kapcsolódik (még áttételesen sem), hanem beépül az Olasz cég termékének árába, ezért álláspontunk szerint az Áfa törvény általános szabályát kell alkalmazni, amelyik kimondja, hogy a teljesítés helye az a hely, ahol a szolgáltatás igénybe vevője gazdasági céllal letelepedett. Így Áfa területi hatályán kívüli szolgáltatás nyújtásáról beszélünk, hiszen az Olasz cég nem Magyarországon letelepedett, tehát Áfa mentesen kell számlázni. Az Olasz cég pedig az ő országa szabályai szerint lesz e szolgáltatás igénybevétele miatt adófizetésre kötelezett.

Nem elég vállalkozni, a vállalkozást szeretni kell és nem elég szeretni, de tudni, tudni kell! Tisztában vagyunk vele, hogy az adótörvények tekintetében senki sem mondhatja magáról el, hogy ő aztán tudja a tutit. Ugyanakkor bízunk benne, hogy bejegyzéseinkkel egy kicsit hozzá tudunk járulni egy-egy jogi csűr-csavar tisztább megítéléséhez, vagy legalábbis átgondolásához. Segítsd te is jogszabály értelmező munkánkat! Ha véleményed, eltérő, vagy megerősítő információd van a témával kapcsolatban, vagy további kérdésed, akkor szólj hozzá a "megjegyzés" fülre kattintva. Kérünk továbbá, hogy értékeld írásunkat az alábbiakban feltüntetett jelölő kockák segítségével.